相続の全体像を把握し、専門家の活用で安心して手続きを進めましょう。

相続のプラス財産とマイナス財産を理解し、法定相続分や遺言による遺産の分割を検討することが大切です。また、債務を相続することのリスクを知り、相続放棄やその他の対処法を学ぶことで、問題を未然に防ぐことができます。

さらに、生命保険金の受け取りや課税対策も重要なポイント。専門家と相談し、相続手続きや事前対策を計画的に進めることが望ましいです。

この記事では、相続に関する具体的な内容を一覧で紹介し、相続に関する様々な情報を提供していきます。

このページの目次

相続のプラス財産とマイナス財産の全体像

相続においては、プラス財産とマイナス財産の両方が対象となります。プラス財産には不動産、預貯金などがあり、これらは相続人に受け継がれます。

一方、マイナス財産は借金や債務が該当します。プラス財産が多くある場合でも、マイナス財産があれば相続財産全体の価値が低下します。

相続財産の詳細な一覧を作成し、プラス財産とマイナス財産のバランスを把握することが重要です。また、法定相続分や遺言による分割がどのように影響するかを考慮し、問題がある場合は専門家に相談することが望ましいです。

相続財産の範囲:財産と借金の対象

相続財産には、プラス財産として不動産、預貯金、株式、貴金属などが含まれます。また、マイナス財産として、住宅ローンやクレジットカードの借金、個人保証人としての債務も対象になります。

相続財産の範囲を把握することで、遺産分割の際に適切な配分や対策が可能です。また、相続税の対象財産や範囲も理解しておくことが重要です。

遺産分割:法定相続分と遺言による配分

遺産分割の基本的なルールとして、被相続人(以下「亡くなった人」)による指定分割は法定相続に優先します。指定分割とは、遺言書によって遺産分割方法を指定することです。法定相続とは、民法の定める法定相続人や法定相続分に従った相続方法です。

指定分割は法定相続に優先するので、遺言書があれば遺言書で指定されている遺産の分け方に従うのが基本となります。

有効な遺言書がない場合には、相続人全員で話し合って遺産分割の方法を決めます。これが法定分割です。法定分割における遺産分割協議に参加できるのは法定相続人だけであり、法定相続分は遺産分割する際の目安になる相続割合です。

借金と相続:相続した借金の負担と解決策

相続財産に含まれる借金は、遺産と共に相続人に受け継がれるため、負担が伴います。しかし、相続財産の価値が借金を上回る場合は、遺産を活用して借金を返済できます。

もし相続財産の価値が借金を下回る場合は、相続放棄の手続きを行い、借金の負担を回避することが可能です。

また、相続した借金の返済方法には、相続人が連帯して返済する方法と、遺産分割によって借金を分担する方法があります。それぞれの方法にはメリットとデメリットがあるため、適切な解決策を選択することが重要です。相続に関する問題や解決策を把握し、専門家と相談して最適な対応をすることが望ましいです。

相続放棄:負の遺産を回避する方法

相続放棄は、負の遺産を回避する手段の一つです。相続放棄をすれば、相続人は全ての遺産と借金から手を引くことができます。相続放棄の手続きは、相続開始後3か月以内に行われる必要があります。万が一、期限を過ぎると、相続放棄はできなくなります。

手続きは家庭裁判所で行い、必要な書類は住民票や戸籍謄本などです。相続人全員が放棄する場合、遺産は次の順位の法定相続人に回ることになりますので、家族との連携も大切です。

生命保険金と相続:受け取りと課税対策

生命保険金は、保険契約者の死亡時に受取人に支払われる金額であり、相続財産とは別で受け取ることができます。しかし、相続税の対象となる場合もあるため、課税対策が必要です。

まず、非課税の範囲を把握することが大切です。一定額まで非課税となる基礎控除額があり、これを超えると相続税がかかります。

課税対策として、生前贈与を検討することができます。贈与税の控除額を利用することで、税金を節約できることがあります。また、遺言書を用いて生命保険金を遺産としての分割に利用することも可能です。最後に、専門家に相談し、適切な対策を立てることが重要です。

生命保険金の受取人指定:相続とは独立した権利

生命保険金の受取人指定は、遺産分割とは独立して受け取る権利です。遺産の分割や相続税の対象とはならず、相続人に関係なく、保険契約者が指定した人に支払われます。このため、相続人にない家族や友人にも特別な意志を示すことができます。

ただし、受取人指定を行う際には、配偶者や子どもなどの法定相続人に不公平感を与えないよう注意が必要です。そのため、生前に家族と話し合い、指定の理由や意図を伝えることが重要です。適切な受取人指定を行うことで、問題なく保険金が支払われ、相続のトラブルを避けることができます。

生命保険金の解約返戻金:相続財産とその扱い

損害保険の解約にあたっては、解約返戻金が生じる場合があります。

つまり、いわゆる掛け捨てのタイプの保険でない限りは掛金のいくらかが返ってくることとなります。

この場合、解約返戻金に対して課税はされるのでしょうか。

解約返戻金については、相続により得た財産と考えられているので、相続財産の対象となり、課税されることとなっています。

解約返戻金の評価額は、相続開始時における解約返戻金相当額となります。

ただし、相続税は相続財産が「3,000万円+法定相続人×600万円」の価格の財産がない限りは非課税であることと、保険について一定の控除が認められていることから、単純に相続財産となるからといって相続税が課税されることにはなりません。

相続手続きとサポート:専門家の活用と相談方法

相続手続きは、時に複雑かつ煩雑なものとなります。そのため、専門家の支援を活用してスムーズに手続きを進めることが重要です。専門家には、弁護士や税理士、司法書士などがいます。彼らはそれぞれの分野で相続手続きに関する専門知識や経験を持っており、遺産分割協議や相続税申告などの手続きをサポートしてくれます。

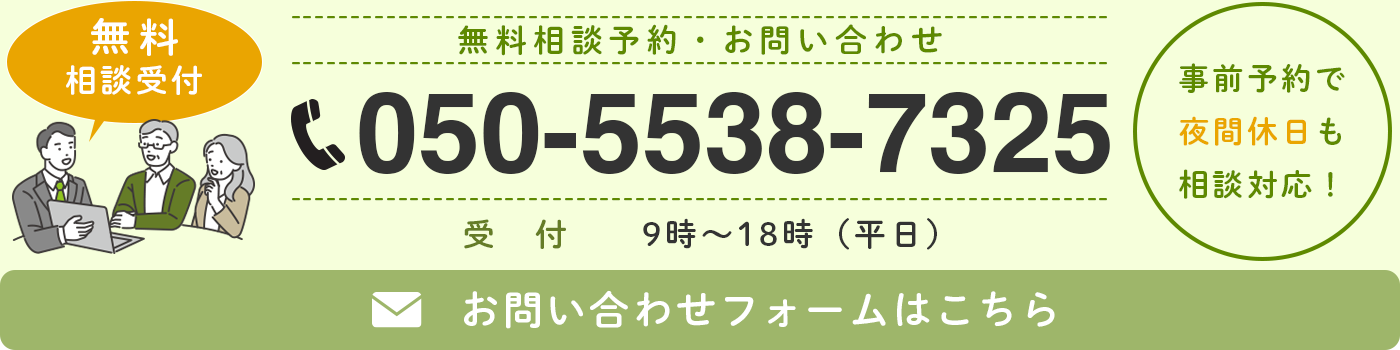

また、相続手続きの方法や順序、注意点に関する無料相談を行っている事務所も多く、相続に関する様々な疑問や悩みを解消することができます。相談を行う際には、事前に相続に関する資料や情報を整理しておくと、スムーズな相談ができます。

相続手続きのサポートを受ける際には、専門家の選び方も重要です。評判や口コミを参考にして信頼できる専門家を選ぶことが大切です。また、専門家と良好なコミュニケーションを図り、適切なアドバイスを受け取ることが、相続手続きが円滑に進むための鍵となります。

相続手続きの流れ:遺産分割協議から相続税申告まで

相続手続きの流れは、まず遺産分割協議から始まります。相続人同士で遺産の分割方法を協議し、合意が得られると、遺産分割協議書を作成します。その後、相続財産の評価や相続税の計算を行い、相続税申告を行います。

相続税申告の際には、遺産の詳細や相続人の情報、申告期限などに注意し、正確な申告を行うことが求められます。また、相続税の計算に関しては専門知識が必要であるため、税理士等の専門家のサポートが有益です。

無料相談と専門家のサポート:弁護士や税理士の活用

相続に関する無料相談や専門家のサポートは、多くの司法書士事務所や税理士事務所で行われています。無料相談を活用すれば、相続手続きに関する基本的な情報や手続きの方法を得ることができます。

専門家のサポートを利用すれば、遺産分割協議や相続税申告など、相続手続きをスムーズに進めることができます。また、専門家は相続に関する法律や税制の最新情報を把握しており、適切なアドバイスをもとに手続きを進めることができます。専門家を選ぶ際には、実績や評判を確認することが重要です。

事前対策:相続の問題を防ぐ生前の対策とポイント

相続の問題を防ぐためには、生前に適切な対策を行うことが大切です。具体的な対策としては、遺言書の作成、相続税対策、贈与などが挙げられます。

遺言書を作成することで、自分の意思が正確に伝わり、相続争いを未然に防ぐことができます。また、相続税対策を行うことで、相続財産にかかる税金を最小限に抑えることが可能です。さらに、贈与を活用することで、節税の効果を狙ったり、将来の相続の負担を軽減することができます。

最後に、専門家への相談も有効な対策の一つです。専門家のアドバイスを受けつつ、身近な家族と協議を重ねることで、最適な相続プランニングを進められます。

遺言書の作成:安心な相続手続きのための前準備

遺言書の作成は、安心な相続手続きを実現するための重要な前準備です。遺言書には、相続財産の分割や遺産管理者の指定など、自分の意思を具体的に記載しておくことができます。

遺言書があることで、相続人間のトラブルを防ぎ、円滑な相続手続きを進めることができます。遺言書の作成には、自筆証書遺言や公正証書遺言など、さまざまな方法があります。自分に合った方法で遺言書を作成し、適切な手続きがなされるようにしましょう。

相続税対策と贈与:節税対策を考慮したプランニング

相続税対策と贈与を考慮したプランニングは、節税や相続手続きの負担軽減につながります。相続税対策の一例として、生前贈与があります。生前贈与を行うことで、相続税の累進課税を回避し、節税効果が期待できます。

また、贈与を活用することで、相続が発生した際の財産分割の負担を減らすこともできます。相続税対策や贈与は、各種制度や非課税の範囲を把握し、適切なタイミングで行うことが重要です。

まとめ:相続の見通しと対策で安心な未来を築く

相続の問題を防ぐための生前対策は、遺言書の作成、相続税対策、贈与などがあります。これらの対策を適切に行うことで、相続手続きが円滑に進み、安心な未来を築くことができます。

今後も相続に関する情報を収集し、家族と共に今後の対策を検討していきましょう。次に行うべきアクションとして、専門家への相談や遺言書の作成方法について調べてみることをおすすめします。